ITIN(Individual Taxpayer Identification Number)이 왜 필요한가?

: ITIN이라는 약어 자체는 정말 여기저기서 많이 사용되고 있는데, 그 중에서 세금보고를 위한 ITIN은 개인 세금보고를 위한 ID 번호라고 생각하면 된다. 세금보고를 위해서는 개인을 식별할 수 있는 번호가 필요한데, 그 중 첫번째는 바로 SSN(Social Security Number)이고, 그 두번째는 바로 ITIN이다. 여기서 일을 할 수 있는 세금 납부자들은 대부분 이미 SSN이 있기 떄문에 "굳이 SSN 이외에 이러한 번호가 필요한가?" 싶을수도 있지만, ITIN이 필요한 경우는 바로 SSN을 가질 수 없는 피부양자(dependent)의 경우 세금보고 및 환급에 항목으로 넣기 위함이다. 이러한 피부양자들 중 SSN이 없을 수 있는 경우는 유학생의 배우자나 자녀처럼 일을 하지 않는 경우에 해당하는 경우가 많을 것이다. 그러한 유학생이 RA나 TA를 통해서 장학금을 벌고 피부양자로 신고하고자 할 때에는 ITIN을 사용하면 된다.

: 이러한 ITIN 을 입력하는 부분은 바로 세금보고를 위한 Form 1040의 상단에 '배우자'를 피부양자로 넣는 경우에는 '배우자'의 SSN 입력 부분에 넣으면 되고, 자녀와 같은 피부양자는 중간의 표 옆에 넣어야 한다.

: 이 부분을 빈칸으로 넣으면 배우자나 자녀를 세금 보고의 피부양자로 신고할 수 없으므로 ITIN이 필요하다. 그런데 ITIN이 더 필요한 이유가 있다면, 이러한 부분을 전자 세금보고로 할 수 없기 때문에 나중에 전자 세금보고를 하고 싶다면 반드시 ITIN이나 SSN을 만드는 것이 필요할 것이다.

: Form 1040을 통한 세금보고의 유형 또한 여러 가지가 있는데, 그 중에서 Single을 제외한 경우 아이가 SSN이 없으면 ITIN을 신청하는 것이 차후에 편할수도 있다. 특히, turbotax 라던가 olt 등과 같이 웹사이트로 신청할 수 있는 전자 세금보고를 하기 위해서 SSN이 없다면 ITIN이 있어야지만 전자 세금보고를 진행할 수 있으니 미리미리 준비해두면 좋다. 아마 ITIN이 필요한 이유가 있다면, 이 전자 세금보고를 할 수 없기 때문에 해외에서 세금보고를 하고자 하는 사람들은 이 부분이 커다란 걸림돌이 될수도 있을 것이다.

* 누가 ITIN을 신청해야 하는가?

: W-7을 통해서 ITIN을 신청하고자 하는 대상자는 아래와 같이 정의되어있으며, 공통적으로 SSN을 발급 받을 수 없는 대상들만 신청하라고 되어있다.

1. 비영주 외국인이 세금혜택을 신청하는 경우

2. 비영주 외국인이 미국 세금 환급을 신청하는 경우

3. 비영주 외국인이 미국 시민권/영주 외국인의 배우자로 함께 세금 환급 신청하는 경우

4. 미국 영주 외국인이 미국 세금 환급을 신청하는 경우

5. 외국인 배우자로 세금 공제를 받고자 하는 경우

6. 외국인으로 세금보고의 피부양자로 신고하는 경우

7. 비영주 학생, 교수, 연구원으로 세금보고 하는 경우

8. 비영주 미국 비자 보유자의 피부양자 또는 배우자인 경우

: 이 ITIN은 세금보고 용으로만 사용이 가능하며, 이것이 있다고 해서 이민 상태나 일하는 권리가 생기지 않고 다른 용도로는 사용이 불가능하다. 그리고 가장 중요한 것이 SSN을 가지고 있거나, SSN을 받을 수 있는 자격 요건이 되는 사람이라면 이 ITIN을 신청하지 말고 SSN을 신청해서 진행하라고 되어있고, SSA(Social Security Administration office)에서 SSN을 부여받을 수 없다는 판단을 받았을 때에만 ITIN을 신청해야 한다. 그렇게 SSA가 SSN을 발급해주지 않는다면, 거절 사유(letter of denial)를 W-7 양식에 첨부해서 신청하면 된다.

* ITIN 신청에 필요한 서류

: ITIN을 신청하려면 필요한 것은 W-7 양식이다. IRS에서 가장 최근의 W-7 양식은 매년 어떻게 바뀔지 모르니 직접 IRS의 홈페이지에서 찾아보는 것이 좋다.

https://www.irs.gov/uac/about-form-w7

: 2016년 기준으로는 ITIN 없이 전자 세금보고를 하는 것은 불가능하다. 그리고 Form W-7을 온라인으로 신청하는 것은 안되며, 우편으로 보내거나 직접 IRS를 방문해야 한다. 그리고 아래와 같은 문서를 함께 지참해야 한다.

- 작성된 W-7 양식

- 세금보고 양식 원본(예: Form 1040)

- ITIN 발급자의 상태 또는 신분을 증명할 수 있는 서류(예: 여권/비자)

: 3가지 밖에 없는 것 같지만, 두 번째 요구 문서를 보면 세금보고 양식의 원본을 요구하고 있다. 따라서, W-7은 아무때나 가서 신청한다기 보다는 전년도 세금보고를 할 때 ITIN이 필요한 경우 세금보고를 하면서 신청한다고 생각하면 된다. 이 때에 SSN 칸은 비워두고 W-7을 신청하러 가면 된다. 필요한 문서가 간단하다고 생각했지만, 사실은 세금보고를 하고자 하는 서류들의 원본과 함께 제출해야 되기 때문에 실제로 위보다는 복잡하다고 볼 수 있다.

: 따라서 Form 1040을 제출하여 세금보고 함과 동시에 W-7으로 ITIN을 신청한다고 생각하면 편할 것이다. 이번에 W-7으로 ITIN을 신청하면서 Form 1040과 함께 Form 2555EZ도 함께 제출하여 foreign earned income exclusion에 대한 세금보고를 한번에 해결하고 왔다. 따라서, 이번에 필요 문서로 준비한 서류들은 아래와 같다.

- 작성한 W-7 양식

- Form 1040

- Form 2555EZ

- 배우자 여권/비자

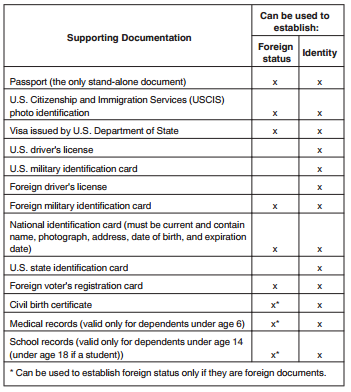

: Form 1040과 Form 2555EZ는 해외에서 돈을 벌어서 세금보고를 하고자할 때에만 제출하는 용도이고, 세금환급을 위한 세금보고를 하는 경우에는 그에 맞는 다른 문서들을 준비하면 될 것이다. ITIN 발급자의 상태와 신분을 증명할 수 있는 서류는 여권과 비자를 가져갔지만, 아래와 같은 서류들을 준비해가면 된다.

: 이러한 정보들은 W-7의 instruction에 전부다 포함되어있으니 확인해서 사용하면 된다.

* ITIN 신청은 어떻게?

: ITIN을 신청하기 전에 가장 중요한 것은 '전자 세금보고'를 할 수 없다는 점이기 때문에, 온라인으로는 자체적으로 진행할 수 없다. 따라서, 우편으로 진행하거나 직접 방문해서 신청해야 한다. 우편은 W-7 양식의 instruction에 보면 정확한 주소가 있으며, 2016년 기준에는 아래와 같다. 2017년 이후에는 새로운 양식을 받아서 확인하는 것이 좋을 것이다.

Internal Revenue Service

ITIN Operation

P.O. Box 149342

Austin, TX 78714-9342

: IRS에 직접 방문하지 않고 IRS와 협약한 에이전트들을 통해서도 신청이 가능한데, 그 목록은 아래의 IRS 사이트에서 찾아볼 수 있다.

https://www.irs.gov/individuals/acceptance-agent-program

출처: http://unikys.tistory.com/364 [All-round programmer]

CONTACT US

CONTACT US 미국세무상담

미국세무상담